Kreditvergleich

Willkommen zum Kreditvergleich: Mit dem Ratenkredit-Vergleichsrechner können Sie hier auf www.kreditexperten.com Ihren individuell günstigsten Kredit ermitteln. Geben Sie den gewünschten Kreditbetrag ein, die gewünschte Laufzeit und ggf. einen besonderen Verwendungszweck. Für bestimmte Einsatzzwecke wie z.B. die Autofinanzierung bieten die gelisteten Banken teilweise günstigere Sonderkonditionen im Vergleich zum Standard-Ratenkredit. Probieren Sie es aus!

Machen Sie den Ratenkredit-Vergleich:

Aktuell führen wir im Kreditvergleich u.a. die folgenden Ratenkredit-Angebote:

- BarclayCard Kredit, siehe auch hier unseren Barclaycard Kredit Testbericht sowie den Vergleich BarclayCard Hallo-Topzins vs. Consorsbank Kredit

- SWK Bank Ratenkredit, siehe hierzu unsere etwas älteren Details zum SWK Darlehen

- Bank11direkt Ratenkredit, siehe unseren Bericht Bank11 Direkt Kredit: Test und Erfahrungen sowie den Vergleich Bank11 Kredit vs Santander BestCredit

- CreditPlus Bank SofortKredit, siehe hier einige Erfahrungen zur Zinsspanne sowie hier den Creditplus Sofortkredit im Vergleich

- Lendico Privatkredit

- Targobank Online-Vorteilskredit, vergleichen Sie hierzu: Targobank Kredite im Überblick

- Consorsbank Ratenkredit, siehe unseren Testbericht zum Consorsbank Kredit

- Norisbank Top-Kredit, vergleiche: Norisbank Kredit – wie gut ist das Angebot?

- Postbank Privatkredit Direkt, siehe auch hier

- DKB Privatdarlehen, vergleiche Test: DKB Kredit sowie den Vergleich: DKB Privatkredit / Norisbank Topkredit

Ratenkreditangebote vergleichen: Was Sie alles wissen sollten!

Verbraucher achten bei einem Kreditvergleich für den gewünschten Ratenkredit auf den effektiven Zinssatz, der tatsächlich das wichtigste Kostenkriterium darstellt. Dennoch existieren zwischen den einzelnen Kreditangeboten zahlreiche weitere Unterschiede, die ebenfalls in einen Preis- und Konditionenvergleich einfließen können beziehungsweise sollten.

Wesentliche Punkte sind:

- Kreis der Personen, an die der Kreditgeber ein Darlehen zu vergeben bereit ist

- Höhe des möglichen Darlehens

- Kreditlaufzeit bzw. maximal erlaubte Tilgungsdauer

- Flexibilität durch vorzeitige Rückzahlung und durch das Recht auf Ratenpausen?

- Wird der Zinssatz bonitätsabhängig berechnet?

- Welche Bestandteile des Gesamteinkommens rechnet der Kreditgeber an?

- Dauer bis zur Kreditentscheidung und bis zur Geldauszahlung

- Umfang der beizubringenden Unterlagen

- Form des Identifikationsverfahrens

Wer kann einen Ratenkredit beantragen?

Grundsätzlich kann jede volljährige Person einen Ratenkredit beantragen. Dass die Geldinstitute ein für die Begleichung der Monatsraten ausreichendes Einkommen voraussetzen, lässt sich leicht nachvollziehen. Mehrere Banken in unserem Kreditvergleich hatten jedoch weitere Ausschlusskriterien, sodass nicht jeder ein Darlehen bei ihnen beantragen kann. Die wichtigsten sind:

- Selbstständige und freiberuflich tätige Kreditsuchende: Diese gelten gesetzlich als Privatpersonen, wenn sie den Kredit für private Zwecke beantragen. Somit steht der Vergabe eines Verbraucherkredites an diesen Personenkreis eigentlich nichts entgegen. Viele Banken schließen sie dennoch generell als Kreditnehmer aus, da sich das Einkommen leicht verändern kann und zudem von Selbstständigen und Freiberuflern selbst ermittelt wird. Gute Chancen auf das erfolgreiche Stellen eines Kreditantrages haben Selbstständige und Freiberufler laut unserer Erfahrung bzw. den Erfahrungen, die man online bei verschiedenen Portalen nachlesen kann, bei Volksbanken, Sparkassen, bei der Postbank, Barclaycard und bei der Deutschen Bank.

- Arbeitnehmer mit Zeitverträgen: Befristungen von Arbeitsverträgen sind ohne Angabe eines Grundes während der ersten zwei Jahre eines neuen Arbeitsverhältnisses möglich. Bei Künstlern und Sportlern sowie bei Wissenschaftlern sind längere Vertragslaufzeiten zulässig und üblich. Kreditanträge dieses Personenkreises lehnen viele Kreditinstitute nicht ab, wenn die Tilgung vor dem Ablauf der aktuellen Befristung erfolgt. Da Ratenkredite oft jedoch für 4-5 Jahre aufgenommen werden wollen, stehen Angestellte mit befristetem Arbeitsvertrag oft vor Problemen bei der Suche und dem Vergleich von Krediten.

- Zeitarbeiter beziehungsweise Angestellte in Zeitarbeitsunternehmen: Bei der zuletzt erwähnten Ausschlussklausel sind auch Mitarbeiter in Stabsstellen von Zeitarbeitsfirmen vom Kreditausschluss betroffen. Die Nichtvergabe von Krediten an Zeitarbeiter kommt bei wenigen Banken weiterhin vor, obgleich deren Beschäftigungsverhältnisse ebenso sicher wie direkte Anstellungen sind.

- Wohnort des Antragstellers: Bei einigen Banken entscheidet der Wohnort über die Berechtigung zum Eingehen einer Geschäftsbeziehung. Das gilt vor allem bei regionalen Volks- und Raiffeisenbanken sowie bei Sparkassen. Teilweise akzeptieren die Institute auch Kreditnehmer, deren Arbeitsplatz innerhalb des Geschäftsbereiches liegt, nicht jedoch der Wohnort.

- Berufsgruppe / Branche: Wenige Spezialbanken akzeptieren nur Angehörige bestimmter Berufe oder Berufsgruppen.

Sind zweckgebundene Kredite empfehlenswert?

Ein Merkmal des klassischen Ratenkredites ist, dass der Kreditgeber das Geld zur freien Verfügung auszahlt und sich nicht nach dem Verwendungszweck erkundigt. Zusätzlich zu den ohne Zweckbindung ausgezahlten Verbraucherdarlehen existieren auch Kreditangebote, die ausschließlich für einen konkreten Verwendungszweck gelten. Dieser ist auf geeignete Weise gegenüber der Bank nachzuweisen.

Zweck-gebundene Darlehen des einen Kreditinstituts sind mitunter teurer als frei verwendbare Ratenkredite einer anderen Bank

Ein Kreditvergleich zeigt jedoch, dass in vielen Fällen das nicht an einen Zweck gebundene Darlehen eines anderen Kreditinstituts preiswerter als der vergünstigte Kredit der zunächst betrachteten Bank ausfällt.

In seltenen Fällen benutzen Geldinstitute Produktnamen wie Möbelkredit oder Einrichtungskredit sogar ausschließlich zu Werbezwecken und vergeben die entsprechenden Darlehen trotz der Zweckbindung zu denselben Konditionen wie ihren ohne Verwendungsnachweis ausgezahlten Ratenkredit (so gesehen z.B. bei den ABK Bank Krediten, wo der normale FlexoPlus Kredit die gleichen Konditionen aufweist wie eine Reihe anderer, für spezielle Verwendungszwecke benannte Darlehen der gleichen Bank).

Es gibt jedoch einige Ausnahmen, bei denen die zweckgebundene Finanzierung tatsächlich zu Einsparungen führt. Diese sind:

- Autokredite / PKW-Finanzierungen: Der als „Autokredit“ ausgewiesene Kredit gilt erst einmal (in aller Regel) auch für die Anschaffung von Motorrädern. Da die Autobanken ausgesprochen günstige Finanzierungen anbieten und die Sicherheit bei der Fahrzeugfinanzierung für sie größer ist als bei einfachen Ratendarlehen, gewähren einige Geldinstitute wie die Santander Consumer Bank für diesen Verwendungszweck besonders günstige Konditionen. Die höhere Kreditsicherheit entsteht durch die übliche Sicherheitsübereignung des finanzierten Wagens oder Motorrades (siehe Wikipedia: Sicherungsübereignung), die zumeist durch die Aushändigung der Zulassungsbescheinigung Teil II an den Kreditgeber unterstrichen wird. Autokredite sind bei der Autobank in der Regel dennoch günstiger als bei einer Geschäftsbank erhältlich. Vorteilhaft bei der externen Kreditaufnahme ist jedoch, dass der Käufer beim Händler einen attraktiven Rabatt für den zu kaufenden Wagen aushandeln kann.

- Finanzierung medizinischer Behandlungen: Kredite zur Finanzierung von z.B. Schönheits-OPs (Augenlasern, Brust-OP o.ä.) bis hin zum Zahnersatzes werden bereitgestellt durch wenige Spezialbanken, die Kredite ausschließlich für diesen Verwendungszweck auszahlen. Hier kann die Ratenfinanzierung über einen solchen Spezialanbieter tatsächlich günstiger sein als die Aufnahme eines normalen Ratenkredits bei einer klassischen Geschäftsbank oder Onlinebank. Denn: die günstigen Finanzierungen werden mitunter vom behandelnden Arzt, Augenlaserzentrum oder sonstiger Privatklinik etwas subventioniert, um Kunden / Patienten zu gewinnen, die sich eine Lasik-OP oder Brustvergrößerung für 5.000 EUR sonst nicht leisten könnten oder würden.

- Ratenkredite für Renovierungen und kleinere Modernisierungen: Auch für diesen Bereich lassen sich vergünstigte Ratenkredite erhalten, die niedrigere Zinsen aufweisen als nicht-zweckgebundene Kredite. Die entsprechenden ermäßigten Darlehen zahlen überdurchschnittlich häufig v.a. regionale Geldinstitute wie Volksbanken und Sparkassen aus. Sie verlangen dabei einen Beleg, dass die mit der Maßnahme verbundenen handwerklichen Tätigkeiten von einem regionalen Unternehmen durchgeführt werden. Grund für die Vergünstigung der entsprechenden Kredite ist, dass die regionalen Geldinstitute ihrer Satzung gemäß zur Förderung der örtlichen Wirtschaft verpflichtet sind. Damit können sie im ortsabhängigen Kreditvergleich oft punkten.

- Händlerkredite / -ratenzahlungsvereinbarungen: Über den Händler vermittelte Kredite oder direkt mit diesem vereinbarte Ratenzahlungen können ebenfalls zu einer günstigeren Finanzierung führen als nicht-zweckgebundene Ratenkredite. Oft werden Finanzierungen vom / beim Händler nicht nur zu günstigen Zinsen, sondern sogar zinsfrei angeboten. Verbraucher dürfen allerdings nicht auf den Preisvergleich für die angebotenen Waren verzichten! – Oft ist die Aufnahme eines Ratenkredites für die Barzahlung bei einem anderen Händler, der die entsprechenden Produkte zu einem niedrigeren Preis anbietet, günstiger als die Annahme des Angebotes einer Nullprozent-Finanzierung. Oft lassen sich Verbraucher mit Slogans wie „Jetzt kaufen, zinsfrei abzahlen“ jedoch vorschnell ködern und zu einer Konsum-Entscheidung verleiten.

Die Bewertung des Einkommens

Bei der Kreditantragsprüfung führt die Bank eine Haushaltsrechnung durch. Diese vergleicht die Einkünfte des Antragstellers mit den regelmäßigen Ausgaben. Voraussetzung für die Kreditvergabe ist, dass genügend Geld für die pünktliche Begleichung der monatlichen Kreditraten vorhanden ist. Dieser Grundsatz ist nachvollziehbar und leicht zu verstehen.

Was zählt als Einkommen?

Bei der Bewertung des Einkommens existieren zwischen den einzelnen Geldinstituten jedoch deutliche Unterschiede. Diese beginnen bereits bei der Frage, ob das gesamte Haushaltseinkommen oder nur das direkte Einkommen des Kreditantragstellers maßgeblich ist. Für die Einbeziehung der Einkünfte aller Haushaltsmitglieder spricht, dass diese auch zum Bestreiten der Ausgaben herangezogen werden.

Für die Einkommensberechnung des Haushalts oder des direkten Kreditnehmers gelten zudem je nach Bank unterschiedliche Regeln:

- Das regelmäßige Monatseinkommen der Gehaltsempfänger gilt immer als für die Haushaltsrechnung maßgebliches Einkommen. Sollte die Gesamtvergütung neben dem Festgehalt auch aus Provisionen / Boni / Prämien oder sonstigen Sonderzahlungen bestehen, berücksichtigen hingegen nicht alle Banken diese zusätzlichen Einnahmen.

- Bei Lohnempfängern stellt sich die Situation bereits deutlich schwieriger dar. Einige Geldinstitute führen die Haushaltsrechnung mit dem Durchschnittsverdienst der vergangenen drei Monate durch, andere berücksichtigen hingegen lediglich den niedrigsten innerhalb dieses Zeitraums erzielten Betrag. Zudem bleiben auf der Lohnabrechnung als solche erkennbare Überstundenvergütungen bei der Kreditprüfung zumeist unberücksichtigt.

- Das Kindergeld wird von inländischen Kreditinstituten häufig als Einkommen angerechnet, andere Leistungen wie das Elterngeld hingegen überwiegend nicht. Das ist zumindest insofern nachvollziehbar, als die Dauer der Zahlung des Elterngelds in aller Regel kürzer ist als die Dauer der geplanten Kreditlaufzeit.

- Wenn das Geldinstitut Selbstständige und Freiberufler als Kreditnehmer annimmt, führt es die Haushaltsrechnung üblicherweise mit einem Zwölftel des Jahresverdienstes durch. Einige Banken verlangen jedoch Angaben zur Verteilung des Gewinns innerhalb des Kalenderjahres.

- Weitere Einnahmen aus einem zusätzlichen Minijob oder aus freiberuflicher Tätigkeit werden nur von wenigen Geldinstituten im Ratendarlehen Vergleich im Rahmen der Haushaltsrechnung berücksichtigt.

- Studenten erhalten ohnehin nur schwer ein Darlehen. Sie haben die besten Aussichten bei den wenigen Geldinstituten, die auch die regelmäßige Unterstützung aus dem Elternhaus als Einkommen ansehen. Dass Geldinstitute den Studienkredit der KfW Bank eher als das Geld der Eltern zu den Einkünften rechnen, überrascht Studierende häufig. Das ist aber durchaus nachvollziehbar, da die entsprechenden Beträge bei ordnungsgemäßem Studium langfristig gesichert sind und erst nach Ablauf der Hochschulausbildung zurückgezahlt werden müssen.

- Renten gelten zwar grundsätzlich als Einkommen, Bedenken gegen die Kreditvergabe bestehen bei Altersrentnern jedoch oftmals aufgrund des hohen Lebensalters.

Auf der Ausgabenseite bestehen ebenfalls Unterschiede im Rahmen der Haushaltsrechnung, allerdings setzt sich der Ersatz der tatsächlichen Aufwendungen durch Pauschalbeträge immer mehr durch. Von entscheidender Bedeutung für die angenommenen Ausgaben zur Lebensführung ist die Haushaltsgröße.

Welche Beträge und Laufzeiten sind bei Ratendarlehen möglich?

Die möglichen Kreditlaufzeiten unterscheiden sich ebenso wie die denkbare Kredithöhe je nach Geldinstitut. Eine Auswertung verschiedener Angebote zeigt jedoch, dass nahezu alle Banken Laufzeiten zwischen vier und sieben Jahren anbieten.

Recht viele Banken ermöglichen auch die Kreditaufnahme für zwei, drei oder acht Jahre. Angebote für noch kürzere oder gar deutlich längere Kreditlaufzeiten lassen sich hingegen deutlich seltener finden.Eine Ausnahme stellen der über einen Händler vermittelte Anschaffungskredit und die direkt mit diesem vereinbarte Ratenzahlung dar, in beiden Fällen sind häufig auch Laufzeiten von sechs Monaten verbreitet.

Mehr als 10 Jahre Laufzeit selten möglich

Die üblicherweise längste Ratenkreditlaufzeit beträgt zehn Jahre, eine noch längere Vertragsdauer ist nur in wenigen Ausnahmefällen möglich. Auch die Kreditbeträge sind begrenzt, wobei die Obergrenze zumeist zwischen 60.000 und 80.000 Euro liegt. Der Mindestdarlehensbetrag beläuft sich bei einem Ratenkredit hingegen häufig auf 2000 bis 3000, bei manchen Banken sogar auf 5000 Euro.

Kleinkredite in Höhe von z.B. 1000 Euro sind nur bei wenigen Geldinstituten erhältlich, u.a. beim Ratenkredit der Bank11direct. Die meisten Kreditinstitute bieten zudem Kreditbeträge nur in Schritten von 1000 Euro und als Kreditlaufzeiten ausschließlich volle Jahre an.

Kleinstkredite um 1000 EUR sind bei den großen Banken eher selten möglich

Wer Beträge von 1000 EUR oder gar weniger aufnehmen möchte, muss auf spezialisierte kleinere Anbieter im Bereich „Mikrokredite“ und „Kurzkredite“ zurückgreifen, oder überbrückt mittels Dispokredit oder Rahmenkredit.

Gerade Rahmenkredite können eine günstige Möglichkeit sein, immer mal wiederkehrende, kurzfristige finanzielle Engpässe zu überbrücken. Man vereinbart mit der Bank einen bestimmten Kreditrahmen, den man nach Belieben abrufen und ausreizen kann. Man zahlt nur Zinsen für den in Anspruch genommenen Teil des Finanzierungsrahmens, vergleichbar zum Dispo – nur in vielen Fällen extrem günstiger.

Wovon hängt der Zinssatz ab?

Bei einem Kreditvergleich fällt auf, dass nur wenige Banken einen identischen Zinssatz für jeden Kredit berechnen. Stattdessen unterscheiden sich die Kreditzinsen zum Beispiel oft hinsichtlich der Laufzeit. In der Regel sind besonders kurze Vertragslaufzeiten und lange Kreditlaufzeiten teurer als mittlere Tilgungsfristen.

Zinsen abhängig von Laufzeit

Die höhere Verzinsung langfristiger Ratenkredite beruht auf dem erhöhten Ausfallrisiko. Dieses steigt bei Vertragslaufzeiten von mehr als sieben Jahren signifikant an. Dass die Geldinstitute die Refinanzierungsbedingungen nur für einen begrenzten Zeitraum vorhersehen können, ist ein weiteres Argument für die höhere Verzinsung bei ungewöhnlich langen Kreditlaufzeiten.

Bei einem besonders kurzem Zeitraum bis zur Kredittilgung muss die Bank hingegen die Kosten der Kreditbearbeitung auf wenige Jahre verteilen, wodurch sich der höhere Zinssatz für ein- und zweijährige Darlehen erklärt.

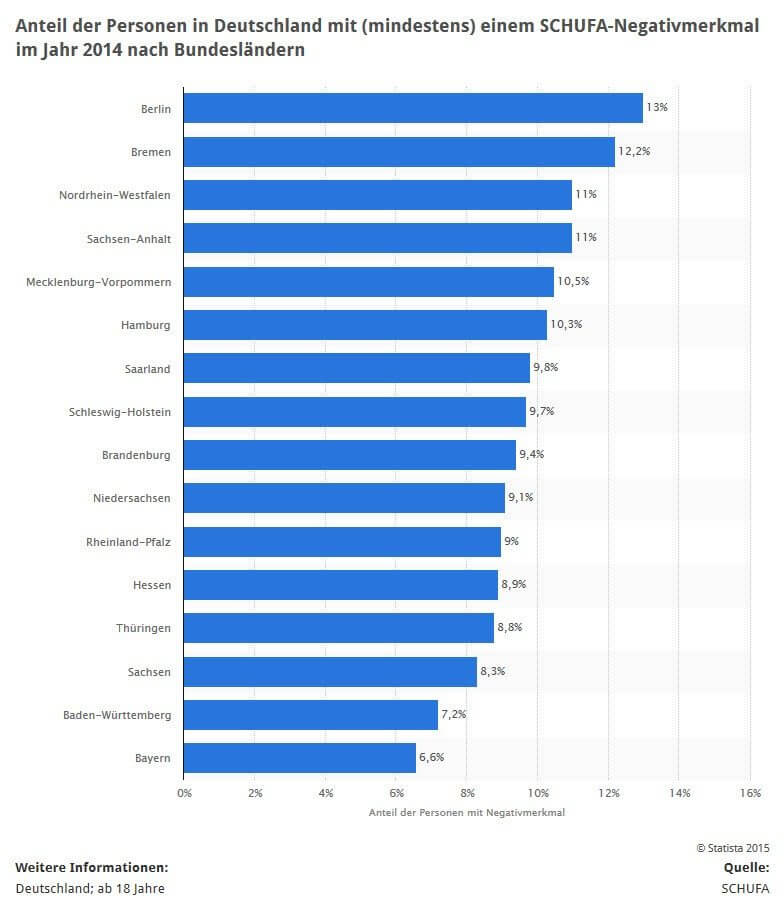

Zinssätze abhängig von Bonität / Kreditwürdigkeit

Viele Banken bepreisen ihre Kredite zudem in Abhängigkeit von der Bonität des Kreditnehmers, für deren Ermittlung sie überwiegend den Score-Wert der Schufa heranziehen. Bei bonitätsabhängigen Kreditzinsen zahlen Kunden mit guter Bonität einen geringeren Zins als Kreditnehmer mit einem schwächeren Score-Wert. Es ist selbstverständlich möglich, für die Bonitätsbewertung weitere Daten wie die Sicherheit des Arbeitsplatzes und bisherige Erfahrungen der Bank mit dem Kreditnehmer heranzuziehen. Diese erschweren aber die Bonitätsbeurteilung gegenüber der Übernahme des Schufa-Wertes und kommen somit nur selten zur Anwendung. Wie die Schufa den Score berechnet, wissen noch nicht einmal Geldinstitute genau. Es existieren jedoch Anzeichen dafür, dass zwei Kreditaufnahmen innerhalb eines kurzen Zeitraums zu einer Verschlechterung führen.

Zinsen unabhängig von der BonitätEinige Banken verzichten auf die Berücksichtigung des Score-Wertes der Schufa und vergeben ihre Kredite an alle Kunden zu identischen Bedingungen, d.h. bonitätsunabhängig. Diese Entscheidung beruht vor allem darauf, dass ein Preisvergleich bei feststehenden Zinssätzen einfacher ist und einige Verbraucher sich bei der Nutzung eines Kreditrechners ausschließlich Festzinskredite anzeigen lassen.

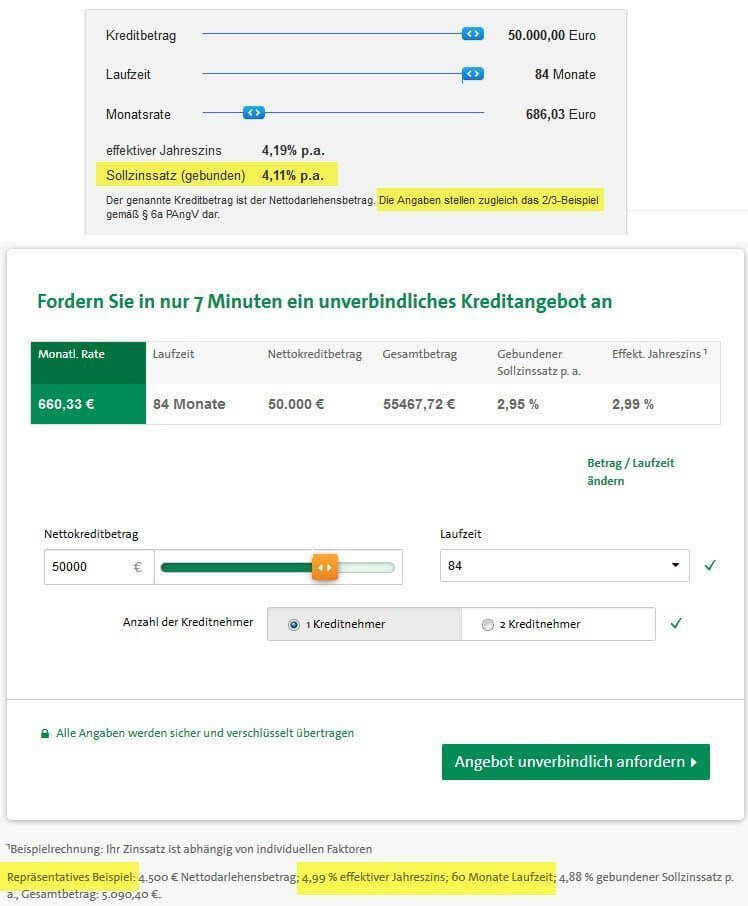

Der „2/3-Zins“ als Vergleichswert Jedes Geldinstitut muss in einer Beispielrechnung den Zinssatz angeben, der für zwei Drittel der Anfragenden realistisch ist. Dieser Zweidrittelzins ist für den Ratenkreditvergleich äußerst hilfreich, denn damit werden „Lockangebote“ mit besonders günstigen „ab“-Zinsen aufgedeckt. So klingt es je nach aktueller Zinslage vielleicht gut, wenn eine Bank Ratenkrediten ab 2,69% Zinsen verspricht. Wenn der ausgewiesene Zwei-Drittel-Zinssatz jedoch 4,89% zeigt, dann

Schlechter Schufa-Score durch zu viele Anfragen / Anträge?!

Bei Verbrauchern besteht oftmals die Befürchtung, dass zu viele Kreditanfragen ebenfalls zu einer Verschlechterung des Schufa-Scores führen (siehe Schufa.de zum Scoring im Detail). Das lässt sich jedoch vermeiden, indem die Banken die Anfragen ausdrücklich als Konditionenanfragen und nicht als Kreditanfragen einreichen. Hintergrund ist, dass die Schufa bei einer Darlehensanfrage ohne anschließende Kreditvergabe nicht weiß, ob die Bank den Kreditantrag abgelehnt oder der Kunde aufgrund ungünstiger Zinskonditionen einen solchen nicht eingereicht hat.

Was unterscheidet den gebundenen Sollzinssatz vom effektiven Jahreszins?

Die Bank ist zur Angabe von zwei Zinssätzen verpflichtet. Bei diesen handelt es sich um den gebundenen Sollzinssatz, den die Bank für die Berechnung der Kreditkosten verwendet, und um den effektiven Jahreszins, der alle mit der Kreditaufnahme verbundene Kosten einschließt. Früher fiel der Unterschied zwischen beiden Zinssätzen deutlich höher als heute aus, da die meisten Kreditbanken Bearbeitungsentgelte für die Kreditvergabe berechneten.

Bearbeitsgebühren für Kredite sind mit Ausnahme von Vermittlungskosten, die der Kreditvermittler weiterhin nur für erfolgreich vermittelte Darlehen berechnen darf, nicht mehr zulässig. Somit beruht der Unterschied zwischen beiden Zinssätzen vorwiegend auf der Berücksichtigung zwischenzeitlicher Tilgungen beim Effektivzins.

Kreditversicherung nicht im Effektivzins einkalkuliertDie Kosten für eine Restschuld-Versicherung (Kreditversicherung, Ratenschutz o.ä.) müssen in den effektiven Zinssatz nur eingerechnet werden, wenn der Kreditgeber deren Abschluss verbindlich vorschreibt. Beim Vergleichen von Finanzierungsangeboten muss man gerade hier ein wachsames Auge haben, da Kreditinstitute beim Abschluss von solchen „Sorglos-Paketen“ namens Restkreditversicherung oftmals richtig zulangen. Da nützt es wenig, wenn man sich über den Kreditvergleichsrechner „den günstigsten Kredit“ ermittelt hat, aber dann nachträglich eine überzogen teure Darlehensabsicherung abschließt, deren Kosten im Ratenkreditrechner gar nicht berücksichtigt wurden!

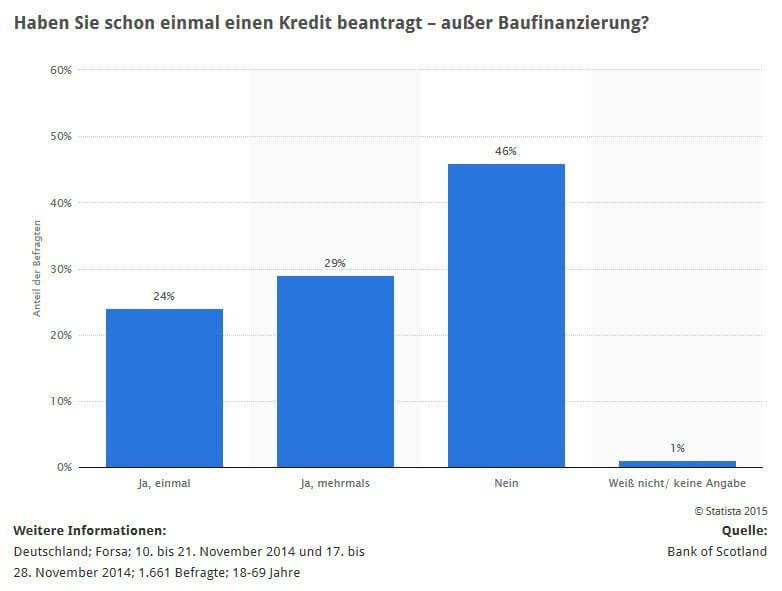

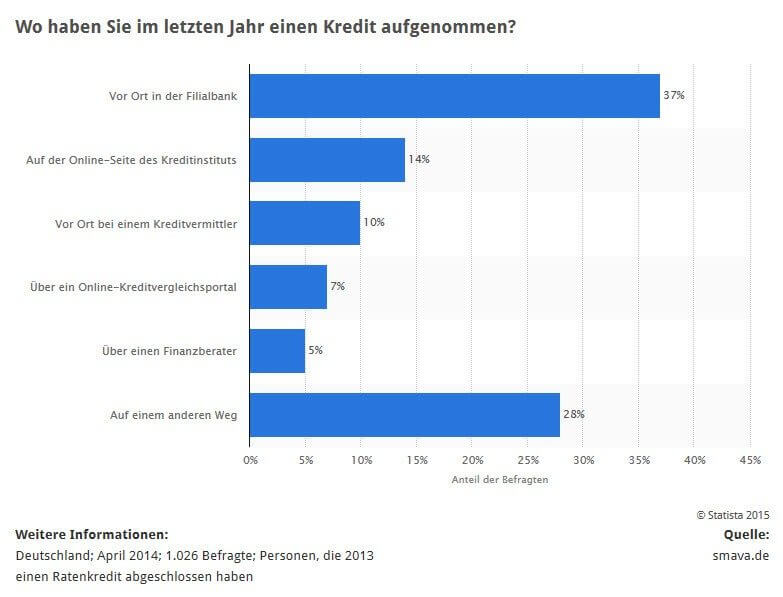

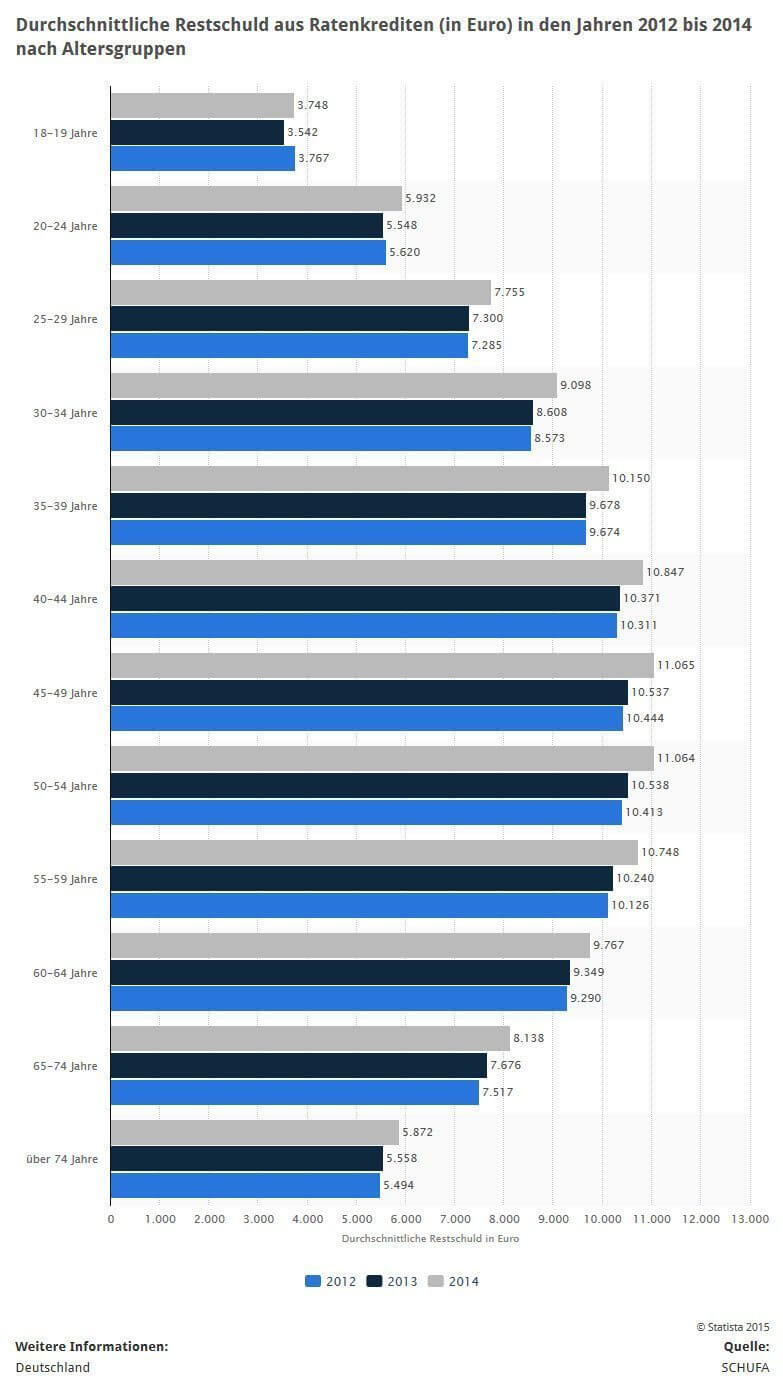

Statistiken zum Thema Finanzierung und Zinsen im Vergleich

Was ist von einem Kredit ohne Schufa oder einem Kredit ohne Einkommensnachweis zu halten?

Sowohl für Kredite ohne Schufa als auch für Darlehen ohne Einkommensnachweis finden sich häufig Werbeanzeigen. In den meisten Fällen handelt es sich dabei um Angebote von Kreditvermittlern, die zwar schon Ratenkredite vergleichen für die Entgegennahme eines Kreditantrages widerrechtlich Kosten berechnen.

Die einzigen ehrlichen schufafreien Kredite werden von wenigen Banken aus der Schweiz und aus Liechtenstein nahezu ausschließlich über Beträge von 3500 oder – bei einigen eidgenössischen Instituten – 5000 Euro vergeben. Sie sind dennoch keine Kredite ohne Bonitätsabfrage, denn jedes Geldinstitut führt eine solche beim Schweizer Schufa-Pendant durch. Dort liegen nur Daten aus in der Schweiz abgewickelten Kreditverträgen vor, sodass der Kreditgeber tatsächlich keine Kenntnis über eine schlechte Schufa-Auskunft erhält. Die Regelanfrage schließt jedoch die Möglichkeit der gleichzeitigen Beantragung mehrerer Kredite bei unterschiedlichen Schweizer und Liechtensteiner Geldhäusern aus.

Zu den Nachteilen der Schweizer Kredite gehört ihr extrem hoher Zinssatz. In den meisten Fällen ist ein schufafreies Darlehen aus der Schweiz oder aus Liechtenstein teurer als ein Dispositionskredit. Ein Kredit ohne Einkommensnachweis ist im Normalfall über Banken nicht erhältlich, da das Einkommen bei unbesicherten Ratenkrediten die einzige Gewährleistung für die Kreditrückzahlung bietet. Eine Ausnahme stellen über Händler vermittelte Einkaufskredite und direkt mit diesen vereinbarte Ratenzahlungen dar. In diesen Fällen ist der Verzicht auf die Vorlage von Einkommensnachweisen bei der Finanzierung geringer Kaufbeträge tatsächlich üblich.

Bei anderen Angeboten für die Darlehensvergabe ohne Einkommensbelege handelt es sich zumeist um die Werbung von Kreditvermittlern, die den größten Teil der eingereichten Anträge ablehnen und eine unzulässige Gebühr für den erfolglosen beziehungsweise vorgeblichen Vermittlungsversuch berechnen.

Sollten ausländische Banken tatsächlich Kredite ohne Vorlage eines Einkommensnachweises vergeben, berechnen sie laut unserem Ratendarlehen Vergleich meistens überhöhte Zinsen. Die bei so gut wie allen Verbrauchern bestehende Annahme, dass jeder Schufa-Negativeintrag zu einer Ablehnung des Kreditwunsches führt, trifft ohnehin nicht zu. Einige wenige Geldinstitute sind durchaus zur Kreditvergabe bereit, wenn es sich um ein einziges weiches negatives Merkmal handelt.

Bei als erledigt gekennzeichneten Schufa-Negativmerkmalen besteht sogar ein Unterschied in der Bewertung zwischen der Kreditschutz-Organisation und vielen Geldhäusern. Die Schufa stuft erledigte Einträge als neutrale Merkmale ein, während die Banken sie eher als Negativmerkmal ansehen. Wer mit einem negativen oder erledigten Schufa-Merkmal einen Kredit beantragt, achtet auf die Hinweise der Bank zur Kreditvergabe. Wenn diese bei einem weichen Negativeintrag möglich ist, erwähnen Geldinstitute diese Möglichkeit in der Regel auf ihrer Homepage.

Was sind Sofortkredite und welche Vorteile bieten sie?

Sofortkredite sind Kredite, bei denen die Bank eine schnelle Kreditentscheidung und eine schnelle Geldauszahlung zusagt. Verbraucher verbinden mit diesem Begriff oftmals die Verfügbarkeit des aufgenommenen Geldes nach spätestens zwei Bankarbeitstagen, die verschiedene Banken tatsächlich zusagen. Die Produktbezeichnung Sofortkredit ist jedoch nicht rechtlich geschützt und wird von einigen Geldinstituten zu Werbezwecken verwendet, auch wenn mehr Tage zur Bearbeitung eingehender Kreditanträge benötigen, was laut unserem Ratenkredite Vergleich keine Seltenheit ist.

Eine so genannte Sofortzusage besagt nur, dass die Bank online eine erste Entscheidung unmittelbar nach dem Ausfüllen des Kreditantrages im Internet fällt. Sie sagt hingegen nichts über die Dauer bis zur tatsächlichen Geldauszahlung aus. Da die schnelle Kreditauszahlung eine zusätzliche Leistung für den Ratenkredit darstellt, sind Sofortkredite in der Regel mit höheren Zinsen als Ratendarlehen mit banküblichen Bearbeitungszeiten verbunden. Mehr als sieben Tage bis höchstens zwei Wochen sollten grundsätzlich nicht zwischen dem Einreichen eines vollständigen Kreditantrages und der Geldauszahlung vergehen.

Welche Form der Legitimierung ist möglich?

Das Postident-Verfahren ist die bekannteste Form der Legitimierung bei der Kreditaufnahme über einen Online-Kreditvergleich. Hierbei begibt sich der Antragsteller mit einem amtlichen Ausweisdokument zu einer Postfiliale. Es gibt Alternativen zum Postident-Verfahren, die aber nicht von allen Banken im Ratenkredit Kredit Vergleich angeboten werden. Hierzu gehören:

- Die Vorlage des Personalausweises in einer Bankfiliale. Diese Variante ist bei der Kreditbeantragung über die Filiale üblich, bei Online-Krediten jedoch ungewöhnlich. Sie setzt voraus, dass sich eine Zweigstelle des Geldinstituts in der Nähe des Wohnortes des Antragstellers befindet.

- Das Video-Identverfahren setzt neben seiner Akzeptanz durch den Kreditgeber die Aktivierung der Online-Funktion des Personalausweises durch den Antragsteller voraus.

- Bereits mit der ausgewählten Kreditbank in Geschäftsbeziehung stehende Antragsteller müssen keine erneute Legitimierung vornehmen.

- Die Zusendung einer Personalausweiskopie darf von deutschen Geldinstituten nicht als Identitätsnachweis anerkannt werden. Für Banken mit einer Luxemburger Banklizenz gelten jedoch andere Bedingungen, sodass bei der Kreditaufnahme über diese die Ausweiskopie reicht. Da Ausweiskopien nur für wenige ausdrücklich genannte Zwecke zulässig sind, verstößt der Antragsteller in diesem Fall gegen das grundsätzliche Kopierverbot seines Ausweisdokumentes. Dieser Verstoß wird jedoch nicht geahndet, zumal Bankangestellte einen ihnen persönlich vorgelegten Personalausweis durchaus für Dokumentationszwecke kopieren dürfen. Der wesentliche Grund für das eingeschränkte Kopierverbot besteht in der leichten Fälschungsmöglichkeit von Kopien.

Was bedeutet die flexible Rückzahlung?

Verschiedene Banken im Kreditvergleich bieten das Recht auf kostenfreie Sondertilgungen oder auf eine vorzeitige vollständige Kredittilgung an. Diese umfasst bei einigen Geldinstituten auf Wunsch den gesamten Kreditbetrag, andere Banken beschränken dieses Möglichkeit auf einen Teil des noch offenstehenden Kreditbetrages. So erlaubt die Targobank bei ihrem Vorteilskredit eine vorzeitige Tilgung von achtzig Prozent der aktuellen Summe. Auch Beschränkungen auf eine einmalige Sonderzahlung je Jahr sind denkbar. Beim Commerzbank Ratenkredit ist z.B. alle 12 Monate eine kostenlose Sondertilgung von bis zu 50% der Restsumme möglich (Stand November 2015).

Einige Geldinstitute stellen in ihrer Werbung lediglich heraus, dass die vorzeitige Kreditrückzahlung statthaft ist, ohne Auskünfte zu eventuell zu zahlenden Vorfälligkeitszinsen zu geben. In diesem Fall können Verbraucher davon ausgehen, dass die entsprechenden Geldinstitute lediglich die gesetzlichen Vorschriften einhalten. Diese besagen, dass Verbraucherkredite jederzeit vorzeitig zurückgezahlt werden dürfen, wobei das Geldinstitut jedoch eine Vorfälligkeitsentschädigung berechnen darf. Diese beläuft sich auf höchstens ein Prozent der noch offenen Kreditsumme und verringert sich bei einer Restlaufzeit von weniger als einem Jahr um einen halben Prozentpunkt. Einen zusätzlichen Nutzen für den Kreditnehmer bieten somit nur Klauseln, denen zufolge zusätzliche Tilgungen ohne Anrechnung von Vorfälligkeitszinsen erlaubt sind.

Da vertragliche Vereinbarungen die gesetzlichen Bestimmungen nur zugunsten des Verbrauchers verändern dürfen, schließen Klauseln wie die Begrenzung von Sonderzahlungen auf einen Prozentsatz des offenen Kreditbetrages oder auf einen Termin je Jahr höhere beziehungsweise häufigere Extratilgungen nicht aus. Die Bank kann allerdings für den die vertragliche Menge überschreitenden Betrag die gesetzlich zulässigen Vorfälligkeitszinsen berechnen. Für Kreditkunden stellt das Recht auf zusätzliche Tilgungen oft ein mitentscheidendes Kriterium bei der Auswahl eines Kreditangebotes dar. Tatsächlich werden jedoch nur wenige Verbraucherdarlehen vorzeitig getilgt.

Eine weitere Form der Flexibilität stellt das Recht auf eine Ratenaussetzung dar. Wenn dieses ohne Einschränkung im Kreditvertrag festgeschrieben ist, darf der Kreditnehmer in der Regel einmal jährlich mit einer Rate aussetzen. Damit können entsprechende Ratenkredite im Vergleich zum unflexibleren Wettbewerb in jedem Fall punkten. Einige Geldinstitute sagen die Ratenaussetzung zwar grundsätzlich zu, verlangen aber eine rechtzeitige Anmeldung, sobald der Kunde diese tatsächlich beanspruchen möchte.

Ein Verbraucherkredit muss grundsätzlich entsprechend der Kreditvereinbarung zurückgezahlt werden. Verbraucher können jedoch in eine schwierige finanzielle Lage geraten, die möglicherweise bei einem Arbeitsplatzwechsel oder einer Verringerung der Arbeitszeit dauerhaft anhält. In diesen Fällen sind Banken so gut wie immer zu einer Verlängerung der Kreditlaufzeit bereit. Diese führt zu niedrigeren Monatsraten. Für den Kreditnehmer vorteilhaft ist eine Klausel im Kreditvertrag, die ihm das Recht auf eine Veränderung des Rückzahlplans ausdrücklich einräumt. Diese Vereinbarung ist wesentlich sicherer als die Hoffnung auf ein Entgegenkommen der Bank, nachdem ein finanzieller Engpass eingetreten ist. Ablehnungen von Änderungswünschen sind jedoch selten, da die Verlängerung der Kreditlaufzeit für Geldinstitute deutlich wirtschaftlicher als ein möglicher Forderungsausfall ist.

Lohnt sich bei einem Kreditvergleich die Verwendung mehrerer Rechner?

Kreditrechner zum Ratenkredite Vergleich stehen auf zahlreichen Seiten zur Verfügung, nicht nur hier bei www.kreditexperten.com. Die Vergleichsrechner unterscheiden sich durch Einzelheiten, die bei der Suche nach dem günstigsten Kredit von Bedeutung sein können. Die wichtigsten Unterschiede sind:

- Der Umfang der Kommentare zu Kreditbedingungen. Die bloße Auflistung der Zinssätze bietet nur einen ersten Überblick für die Entscheidung des Verbrauchers, ein konkretes Darlehen zu beantragen. Einige Kreditrechner dienen mit umfangreichen Informationen über die Vertragsbedingungen und teilweise über die Verbraucherzufriedenheit, während andere wenig mehr als die Zinssätze der Ratenkredite vergleichen.

- Der Umgang des Kreditrechners mit ausschließlich regional verfügbaren Angeboten. Einige Rechner schließen die ausschließlich an in ihrem regionalen Geschäftsbereich ansässige Kunden Kredite vergebende Genossenschaftsbanken und Sparkassen generell vom Vergleich aus. Andere berücksichtigen exemplarisch die Angebote ausgewählter Regionalbanken. Wenn der Kunde woanders wohnt, muss er die entsprechende Ergebnisanzeige auf der Homepage der entsprechenden Bank seines Wohnortes verifizieren. Viele Volksbanken vergeben anstelle eigener Kredite oder in Ergänzung zu diesen in Kooperation mit der Teambank vorzugsweise das Produkt EasyCredit, das aufgrund bundesweit identischer Bedingungen bei Kreditvergleichen berücksichtigt werden kann.

- Zu den Einnahmen der Kreditrechner-Betreiber tragen Provisionen der Banken für die Kreditvermittlung wesentlich bei. Das gilt vor allem für privat errichtete Homepages. Konsequenterweise finden Geldinstitute, die keine Provisionen auszahlen, mitunter keine Berücksichtigung.

- Die Häufigkeit der Aktualisierung unterscheidet sich ebenfalls je nach Kreditrechner.

- Die Möglichkeiten der Voreinstellungen für einen Kreditvergleich sind nicht bei allen Vergleichsrechnern identisch. Während sich Beträge und Laufzeiten immer auswählen lassen, sind weitere Wünsche wie die ausschließliche Anzeige von Verträgen mit Sondertilgungen ohne Vorfälligkeitsentschädigung oder mit dem Recht auf eine Ratenaussetzung nicht auf allen Rechnern einstellbar.

Bei allen angezeigten bonitätsabhängigen Krediten erhält der Nutzer belastbare Informationen über die von ihm tatsächlich zu zahlenden Kosten erst, wenn er eine konkrete Konditionenanfrage stellt. Diese kann durchaus bei mehreren Anbietern vorgenommen werden.

Welche Unterlagen fordert der Kreditgeber an?

Bei den für einen Kredit erforderlichen Unterlagen bestehen je nach Kreditgeber Unterschiede. Einige Belege sind nahezu immer erforderlich, während andere nur von wenigen Banken in unserem Ratendarlehen Vergleich angefordert wurden. Zu den Kreditunterlagen gehören:

- Der vollständig ausgefüllte und unterschriebene Kreditantrag.

- Eine Selbstauskunft über regelmäßige Einnahmen und Ausgaben.

- Der Identitätsnachweis in Form des Postident-Verfahrens oder einer Alternative zu diesem.

- Die letzte Lohn- beziehungsweise Gehaltsabrechnung. Je nach Bank werden auch die letzten drei Abrechnungen angefordert. Selbstständige und Freiberufler reichen üblicherweise den Steuerbescheid des letzten Jahres ein. Eine Bilanz oder Betriebswirtschaftliche Auswertung (BWA) ist üblicherweise nur bei betrieblich veranlassten Krediten erforderlich. Für einen privaten Anschaffungskredit Vergleich braucht man diese in der Regel nicht, Ausnahmen sind jedoch möglich.

- Geeignete Belege über Nebeneinkünfte, sofern der Kreditgeber diese bei der für den Kreditentscheid maßgeblichen Einkommensberechnung berücksichtigt.

- Der Arbeitsvertrag muss nur bei einigen Kreditbanken eingereicht werden. Zum Teil verlangen Geldinstitute dessen Vorlage, wenn das Arbeitsverhältnis seit weniger als zwei Jahren besteht und somit befristet sein kann.

- Die Kontoauszüge des letzten Monats. Bei mehreren Konten sind hiermit überwiegend die Auszüge des Hauptkontos gemeint, zum Teil werden aber auch die Auszüge aller Girokonten verlangt. Verbraucher empfinden die Pflicht zur Vorlage von Bankauszügen mitunter als unerwünschten Einblick in ihre persönlichen Lebensgewohnheiten. Immerhin geht aus den Auszügen bei regelmäßigen Kartenzahlungen hervor, welche Einkaufsstätten der Antragsteller bevorzugt und in welchen Abständen er einkauft. Wenige Kreditnehmer verzichten auf die Vorlage der Bankauszüge. Beim Einsenden von Kontoauszügen an einen möglichen Kreditgeber darf der Sollsaldo nicht höher als mit der Bank vereinbart ausfallen.

- Informationen über den Kontostand von Kreditkartenkonten sind erforderlich, wenn der Kredit zur Ablösung bisheriger Verbindlichkeiten dient. Einige Kreditbanken fordern diese jedoch bei jeder Darlehensvergabe oder generell bei höheren Summen an.

- Die Einverständniserklärung für eine Bankauskunft wird bei Verbraucherkrediten selten verlangt, da deren Einholen einen hohen Arbeitsaufwand verursacht und die Auskünfte bei Privatpersonen kaum relevante Informationen enthalten. Sollte der Kreditgeber eine Bankauskunft einholen, darf das Girokonto nicht überzogen sein. Die Inanspruchnahme des eingeräumten Dispositionskredites stellt keine Kontoüberziehung dar. Die Überziehung des Disporahmens jedoch schon.

Ist der Abschluss einer Restschuldversicherung sinnvoll?

So gut wie alle Banken im Kreditvergleich bieten bei der Ratenkreditaufnahme den Abschluss einer Restschuldversicherung an, auch wenn nur wenige Kreditinstitute setzen den Versicherungsvertrag für die Kreditvergabe voraus. Die Restschuldversicherung verteuert durch die Versicherungsprämie die Gesamtkreditkosten. Sie schützt den Kreditnehmer jedoch vor den Folgen einer unverschuldeten Arbeitslosigkeit sowie vor einer Krankheit. Des Weiteren sind die Angehörigen beziehungsweise Erben beim Ableben des Kreditkunden geschützt.

Zum Teil besteht der wünschenswerte Versicherungsschutz bereits durch eine Lebensversicherung oder eine Berufsunfähigkeitsversicherung. Diese zahlt zwar nicht die Kreditraten weiter, aber eine für die Kredittilgung oft ausreichende Versicherungsleistung aus. Bei Krediten mit bonitätsabhängiger Verzinsung ist es denkbar, dass die Bank bei gleichzeitigem Abschluss einer Restschuldversicherung einen im Vergleich günstigeren Zinssatz als beim Verzicht auf den Versicherungsschutz berechnet und sich somit die Mehrkosten relativieren.

Welche Besonderheiten sind bei Kreditablösungen zu beachten?

Wenn der neue Ratenkredit für die Ablösung bisheriger Verbindlichkeiten aufgenommen wird, möchte der Kreditgeber die Sicherheit haben, dass der Kunde ihn tatsächlich für diesen Zweck verwendet und nicht seine Gesamtverschuldung über den Mehrbetrag gegenüber den Ablösebeträgen hinaus erhöht. Aus diesem Grund erfolgt die Kreditauszahlung in einzelnen Beträgen direkt auf die bisherigen Kreditkonten. Bei einem Zinskostenvergleich zwischen den bisherigen Krediten und dem neuen Darlehen berücksichtigen Verbraucher neben den eigentlichen Zinsen auf die Vorfälligkeitsentschädigungen, die sie möglicherweise für die vorzeitige Tilgung ihrer alten Verbindlichkeiten zahlen müssen (siehe Vorfälligkeitsrechner). Ohne diese Berücksichtigung ist der Kreditvergleich wenig hilfreich und die Umschuldung kommt dann unter Umständen unerwartet teuer.

Was lässt sich bei einer Ablehnung des Kreditantrages unternehmen?

Die Ablehnung eines Kreditantrages bedeutet nur, dass die angefragte Bank nicht bereit ist, das gewünschte Darlehen in der vorgesehenen Form auszuzahlen. Sie schließt die erfolgreiche Kreditbeantragung bei einem anderen Geldinstitut in keinem Fall aus. Ebenso besteht durchaus die Möglichkeit, dass die zuerst im Kreditvergleich ausgewählte Bank einen nachgebesserten Kreditantrag bewilligt. Folgende Maßnahmen bieten sich nach dem Zugang einer Ablehnung des Kreditantrages an:

- Zunächst ist zu prüfen, ob der Antragsteller bei der gewählten Bank überhaupt als Kunde willkommen ist. Viele vermeidbare Ablehnungen beruhen schlicht darauf, dass Selbstständige und Freiberufler einen Kreditantrag bei Instituten wie der Norisbank oder der Santander Consumer Bank einreichen, die nur abhängig beschäftigte Kreditnehmer akzeptieren. Ähnliches gilt für die ABK Bank und den DSL Ratenkredit.

- Einige Ablehnungen beruhen auf der Nichtübereinstimmung von Daten zwischen dem Kreditantrag und den beizubringenden Unterlagen. Neben Rechen- und Schreibfehlern ist die Einbeziehung von Nebeneinkünften, obgleich die ausgewählte Bank diese ausdrücklich nicht bei der Haushaltsrechnung berücksichtigt, eine der häufigsten Fehlerquellen.

- Die Verlängerung der Kreditlaufzeit bewirkt eine Verringerung der fälligen Monatsraten und führt in einigen Fällen dazu, dass die Bank einen erneut eingereichten Kreditantrag genehmigt. Das gilt auch für die Verringerung der Kreditsumme, falls der Kreditsuchende einen Teil des benötigten Geldes anderweitig beschaffen kann.

- Die gemeinsame Kreditbeantragung mit einem weiteren Antragsteller oder das Stellen eines Bürgen erhöht die Chance auf eine Kreditauszahlung ebenfalls. Dass Geldinstitute zum Teil den Mitantragsteller gegenüber dem Kreditbürgen bevorzugen, hat rechtliche Gründe. Beide Antragsteller gelten uneingeschränkt als Gesamtschuldner, während für die Inanspruchnahme des Bürgen ein tatsächlicher Zahlungsausfall eingetreten sein muss. Zudem haben Gerichte wiederholt Bürgschaften bei enger persönlicher Verbundenheit zwischen dem Bürgschaftsgeber und dem Kreditnehmer als sittenwidrig und somit unwirksam eingestuft. Bei der gemeinsamen Antragstellung besteht diese Gefahr für den Kreditgeber nicht. Rechtlich ist weder die identische Adresse noch ein bestehendes Verwandtschaftsverhältnis für den zu zweit gestellten Kreditantrag erforderlich.

- Die Kreditbeantragung über das Internet ist bequemer und mit niedrigeren Zinsen als das Stellen des Darlehensantrages in einer Bankfiliale verbunden – das zeigt unserer Kreditvergleich in vielen Fällen deutlich. Einige Banken bieten im Ablehnungsschreiben jedoch ausdrücklich die Überprüfung der Nichtzusage in der Filiale an. Dort lassen sich eventuell bestehende besondere Situationen beim Kreditsuchenden eher als bei der nahezu vollständig automatisierten Online-Kreditbearbeitung berücksichtigen.

- Kreditantragsteller mit Einkünften aus mehreren Quellen achten nach einer Kreditablehnung darauf, ihren neuen Antrag bei einem Geldinstitut einzureichen, welches das Gesamteinkommen und nicht nur das Einkommen aus der Haupttätigkeit berücksichtigt.

- Einige Geldinstitute wie die Targobank und die Santander Consumer Bank gelten als besonders großzügig bei der Kreditvergabe, sodass sich das Stellen des zweiten Antrages nach einer Ablehnung bei diesen Banken empfiehlt.

- Die Beauftragung eines Kreditvermittlers kann die Chancen zur erfolgreichen Beantragung eines Darlehens durchaus erhöhen. Der Dienstleister arbeitet seriös, wenn er für die bloße Entgegennahme des Antrages kein Geld verlangt, sondern ausschließlich für die erfolgreiche Kreditvermittlung eine angemessene Provision berechnet.

- Es besteht die Möglichkeit, auf vermittelte Kredite von Privatpersonen zurückzugreifen. Bekannte Anbieter sind Auxmoney und Smava. Privatpersonen sind oft zur Kreditvergabe in problematischen Fällen bereit. Sie entscheiden zu einem großen Teil weniger anhand der klassischen Bankdaten, sondern fragen sich, ob sie den angegebenen Verwendungszweck unterstützen wollen. Anders als bei Bankkrediten ist bei Peer-to-Peer-Krediten somit die ausführliche Darlegung der geplanten Mittelverwendung vorteilhaft.

- Die Inanspruchnahme des Dispositionskredites oder der Teilzahlungsmöglichkeit einer Kreditkarte kann bei wiederholten Kreditablehnungen erforderlich werden. Beide Varianten sind jedoch mit hohen Zinsbelastungen verbunden. Die Produkte aus unserem Ratenkredite Vergleich sind da in der Regel durchgängig günstiger.

CreditPlus Bank Sofortkredit versus Netbank Ratenkredit

CreditPlus Bank Sofortkredit versus Netbank Ratenkredit – welcher Kredit passt zu wem?

Aktuell werben sowohl die CreditPlus Bank mit ihrem Sofortkredit, als auch die Netbank mit ihrem Ratenkredit mit ähnlichen Konditionen und Schlagwörtern. Beide haben einen sich gleichenden Internetauftritt und sind Spezialisten bei der Online-Kreditvergabe. Im Folgenden sollen diese beiden Kredite genauer beleuchtet werden.

Der Fokus soll schließlich auf den Fragen liegen: Was macht die Kredite aus? Was grenzt sie gegeneinander ab? Welcher Kredit passt am besten zu welchem Kreditnehmer? Doch zuerst: Wer sind die Anbieter?

Die CreditPlus Bank AG

- Geschäftsbereiche: Privatkundenkredite, E-Finance, Partnerbanking, Filialgeschäft

- Hauptsitz: Stuttgart

- gehört zum Crédit Agricole Konzern

- gegründet: 1960

- www.creditplus.de

Die Netbank – eine Marke der Augsburger Aktienbank AG

- Geschäftsbereiche: Privatkundenkredite, Girokonten, Sparanlagen

- Hauptsitz Hamburg

- eine Marke der Augsburger Aktienbank AG

- gegründet: 1998

- www.netbank.de

Die wichtigsten Konditionen der Ratenkredite im Überblick

Minimale und maximale Laufzeit

- CreditPlus Bank: 12 bis 84 Monate

- Netbank: 6 bis 84 Monate

Mögliche Kreditsummen

- CreditPlus Bank: 1.000 Euro bis 70.000 Euro

- Netbank: 3.000 Euro bis 50.000 Euro

Niedrigster Jahreseffektivzinssatz und höchster Jahreseffektivzinssatz

- CreditPlus Bank: 2,59% bis 10,99%. Der Zinssatz ist von der Bonität abhängig.

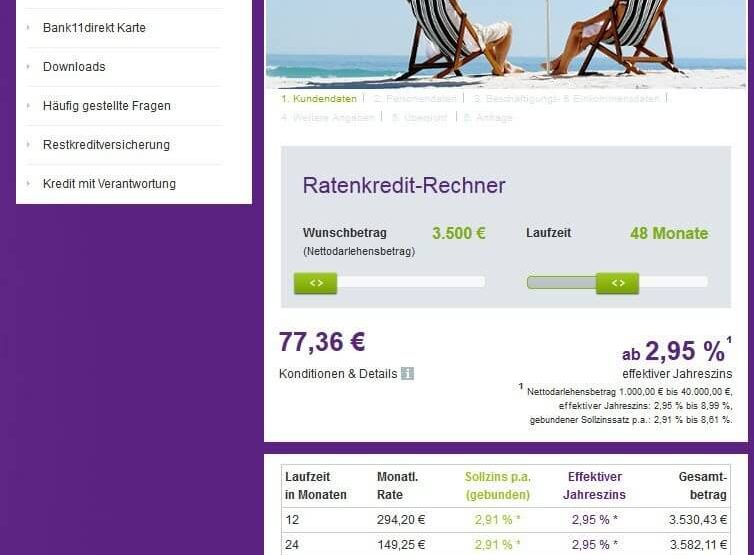

- Netbank: 3,54% bis 3,98%. Der Zinssatz ist nicht bonitätsabhängig, sondern steigt mit der Länge der Laufzeit an. Die aktuelle Zinsstaffel sieht wie folgt aus:

- Laufzeit 6-12 Monate: 3,54% p.a. eff.

- Laufzeit 13-72 Monate: 3,88% p.a. eff.

- Laufzeit 73-84 Monate: 3,98% p.a. eff.

Besondere Konditionen und Vertragsservices

Beide Banken bieten folgende Konditionen an, um dem Kreditnehmer eine bessere Leistung zu bieten:

- schnelle Onlinebeantragung des Kredits

- Entscheidung über die Kreditgewährung innerhalb weniger Minuten

- zügige Auszahlung auf das Girokonto des Kreditnehmers

- Möglichkeit Sondertilgungen zu tätigen

- Ratenpausen sind möglich

- Möglichkeit zur Ratenabsicherung ist gegeben

- keine Zweckbindung des Kredits. Das bedeutet, das Geld kann frei verfügt werden. Belege über die Verwendung des Kredits müssen nicht eingereicht werden. Der Kredit wird auch nicht mit dem kreditfinanzierten Gut besichert. Das heißt konkret: Wird ein Auto finanziert, muss der Fahrzeugbrief (Zulassungsbescheinigung Teil 1) nicht bei der Bank hinterlegt werden.

- der Zinssatz ist über die gesamte Laufzeit festgeschrieben und verändert sich nicht. Das ist besonders wichtig, falls das Zinsniveau während der Kreditlaufzeit steigen sollte. So erhöht sich nämlich die Belastung des Kreditnehmers nicht.

Sonstige Kreditkosten: Creditplus vs. netbank im Vergleich

- Die CreditPlus Bank erhebt keine weiteren Kosten in Zusammenhang mit einem Kredit. Für die optionale, also freiwillige, Restschuldversicherung werden jedoch Kosten erhoben. Diese berechnen sich aufgrund der Kreditsumme. Eine Restschuldversicherung kann je nach Vertragsgestaltung den Kreditnehmer und seine Angehörigen absichern, falls er arbeitslos oder berufsunfähig wird oder gar stirbt. Die Versicherung zahlt dann den restlichen Kredit für ihn.

- Bei der Netbank fallen Kosten unter anderem für folgende Leistungen an:

- Ratenstundung: 15,00 Euro

- Laufzeitänderung: 50,00 Euro

- Sondertilgungen: Verwaltungsgebühr 2,00% des Tilgungsbetrags; mindestens 50,00 Euro

- eine Vorfälligkeitsentschädigung bei Sondertilgung und bei vorzeitiger Ablösung

- Kosten für eine freiwillige Restschuldversicherung

Wer kann den Sofortkredit beziehungsweise den Ratenkredit abschließen?

Sowohl der Sofortkredit der CreditPlus Bank als auch der Ratenkredit der Netbank richten sich an Privatkunden. Privatkunden sind nicht selbstständige Personen, also zum Beispiel Angestellte und Beamte. Bei der Netbank ist es auch als Freiberufler möglich den Ratenkredit zu bekommen (vgl. auch: Firmenkredite), sofern man nicht gewerbesteuerpflichtig ist. Zur Gewerbesteuerpflicht gibt das Finanzamt Auskunft.

Fazit: CreditPlus Bank Sofortkredit vs. netbank Ratenkredit

Auf den ersten Blick scheinen sich der CreditPlus Bank Sofortkredit und der Ratenkredit der Netbank sehr zu ähneln. Beide bieten einen schnellen Onlineabschluss des Kreditvertrags zu günstigen Konditionen für Privatkunden. Schaut man jedoch genauer hin, erkennt man die Unterschiede:

- Beim Creditplus Sofortkredit hat der mögliche Effektivzinssatz eine relativ weite Spanne. Dies liegt in der bonitätsabhängigen Kreditberechnung begründet. Der Ratenkredit der Netbank ist im Zinsminimum etwas teurer, dafür ist der zu zahlende Zinssatz aber allein laufzeitabhängig. Die Zinsspanne ist eng.

- Bei der CreditPlus Bank fallen außerhalb des Zinses keine weiteren Gebühren an. Eine Ratenstundung, vorzeitige Rückzahlung und Sondertilgungen sind kostenfrei. Die Netbank macht für jede dieser drei Vertragsleistungen Kosten geltend.

- Die Laufzeiten und die Mindest- beziehungsweise Maximalkreditsumme weichen voneinander ab: 6 bis 84 Monate Laufzeit bei einer Kreditsumme von 3.000,00 Euro bis 50.000,00 Euro sind bei der Netbank möglich, und 12 bis 84 Monate bei 1.000,00 Euro bis 70.000,00 Euro erlaubt die CreditPlus Bank.

Aus diesen Unterschieden lässt sich ableiten, für wen welcher Kredit besser geeignet ist:

- Bei sehr guter Bonität fährt man mit dem Sofortkredit der CreditPlus Bank besser, da man einen besseren Effektivzinssatz bekommt und Vertragsservices, wie beispielsweise Sondertilgungen, kostenlos sind. So kann man durch eine schnellere Rückzahlung des Kredits Zinskosten einsparen.

- Bei mittlerer bis schlechterer Bonität ist eher der Ratenkredit der Netbank zu empfehlen. Wählt man dazu eine geringere Laufzeit, kann man einen sehr günstigen Zins erhalten. Plant man den Kredit schnell zurückzuzahlen, ist der Netbank Ratenkredit dann die erste Wahl.

- Benötigt man eine hohe Flexibilität im Kreditvertrag, ist der CreditPlus Bank Sofortkredit die beste Wahl.

- Ist einem die Flexibilität des Kredits nicht so wichtig und legt man keinen großen Wert auf Sondertilgungen, Kreditablösungen und vorzeitige Rückzahlung, kann sich eine Kreditberechnung bei der Netbank lohnen.

- Bei sehr kleinen und sehr großen Kreditsummen (also weniger als 3.000,00 Euro und mehr als 50.000,00 Euro) fällt die Wahl zwangsweise auf die CreditPlus Bank, da die Netbank diese Art von Kreditsummen nicht anbietet.

- Ergibt sich bei der konkreten Kreditberechnung der CreditPlus Bank nach einem Antrag ein höherer effektiver Jahreszins als 3,98%, bietet es sich an, den Kredit bei der Netbank zu beantragen. 3,98% beträgt dort nämlich der maximale Zinssatz. Wählt man eine kürzere Laufzeit, sinkt der Effektivzins bis auf minimal 3,54% p.a.

Berücksichtigt man diese Faktoren bei der Kreditentscheidung, findet man sicher den passenden Kredit. Ein genauer Blick in die Konditionen kann sich lohnen.

Diese Kreditvergleiche auf www.kreditexperten.com könnten Sie auch interessieren:

- Creditplus Bank Kredit vs. DSL Bank Privatkredit

- Creditplus Ratenkredit vs. DKB Privatkredit

- Netbank Kredit vs. DKB Kredit

DKB Privatdarlehen versus Netbank Ratenkredit

Heute vergleichen wir für Sie das Privatdarlehen der DKB Bank und den Netbank Ratenkredit. Wer hat das bessere Finanzierungsangebot für Konsumenten? In welchen Fällen? Wo liegen Unterschiede? Für wen sind diese relevant?

Kredit-Zielgruppe: DKB versus netbank

Die DKB Bank und die netbank bieten Kredite für Privatpersonen an, die über eine ausreichende Bonität verfügen und keinen negativen Schufa-Eintrag haben.

Die DKB Bank vergibt Kredite an Personen, die sich seit mindestens sechs Monaten in einem festen Arbeitsverhältnis befinden und die Probezeit absolviert haben. An Freiberufler und Selbstständige werden hingegen allgemein keine Kredite vergeben (siehe hierzu unseren Artikel zum Thema Unternehmenskredit). Von dieser Regelung ausgenommen sind einzeln spezifizierte Berufsgruppen: Ärzte, Hausverwalter, Notare, Apotheker, Wirtschaftsprüfer, Steuerberater, vereidigte Buchprüfer sowie öffentlich bestellte Vermessungsingenieure.

Im Vergleich zur DBK Bank bedient die netbank eine breitere Klientel. Neben Krediten für Arbeitnehmer bietet das Finanzinstitut auch Kredite für Freiberufler, die steuerrechtlich als solche anerkannt sind, an. Da die Bank ausnahmslos Konsumentenkredite anbietet, werden aber keine Investitionskredite für Gewerbetreibende ausgegeben. Auch bei der Dauer des Angestelltenverhältnisses zeichnet sich diese Bank durch eine größere Kulanz aus. So erhalten auch Personen einen Kredit, die sich noch in der Probezeit befinden. Es müssen lediglich die beiden letzten Lohnabrechnungen vorgelegt werden. Damit ist die netbank insbesondere für Freiberufler interessant, die von den meisten anderen Finanzinstituten mangels konstanter, respektive regelmäßiger Einnahmen, keinen Kredit erhalten oder an Arbeitnehmer, die sich noch in der Probezeit befinden.

DKB Bank: Wer kann einen Kredit beantragen

- Privatpersonen mit ausreichender Bonität

- Arbeitnehmer in festem Arbeitsverhältnis

- Arbeitnehmer nach der Probezeit

- Ärzte

- Hausverwalter

- Notare

- Apotheker

- Wirtschaftsprüfer

- Steuerberater

- Bestellte Vermessungsingenieure

netbank: Wer kann einen Ratenkredit beantragen

- Privatpersonen mit ausreichender Bonität

- Arbeitnehmer in festem Arbeitsverhältnis

- Arbeitnehmer nach zweimonatiger Probezeit

- Freiberufler

Kreditarten im Vergleich

Die DKB Bank vergibt konventionelle Privatdarlehen, über die der Kreditnehmer frei verfügen kann. Ob der ausbezahlte Betrag zur Umschuldung, zur Regulierung von Verbindlichkeiten oder für eine persönliche Anschaffung verwendet wird, interessiert dabei weniger.

Die netbank hat mehrere Kreditarten in ihrem Portfolio. Neben klassischen Ratenkrediten werden auch spezielle „Kleinkredite“ beworben. Diese stehen dem Kunden ebenso wie bei den Privatdarlehen der DKB Bank zur freien Verfügung. Und nach genauerer Prüfung kann man eigentlich auch keinen Unterschied zu den Details des „normalen“ netbank Ratenkredits ausmachen; ist der netbank Kleinkredit also nur ein Marketing-Etikett?

Neben den verwendungszweckfreien Darlehen bietet die netbank einen zweckgebunden Kredit zur BaföG-Rückzahlung an. Ehemalige Studenten und Auszubildende können so den Rückzahlungsbetrag erheblich reduzieren. Da junge Uni-Absolventen noch am Beginn ihrer beruflichen Laufbahn stehen und entsprechend wenig verdienen, ist dieser Kredit eine gute Option, um die monatlichen Ausgaben zu entlasten. Darüber hinaus bietet die netbank einen Baufinanzierungsservice an. Dieser ebenfalls zweckgebundene Kredit ist auf potentielle Bauherren und Käufer von Immobilien zugeschnitten. Für die Berechnung des Darlehens und für das Ausarbeiten von Details stehen den Interessenten die Finanzexperten der netbank zur Verfügung, die den Kreditnehmer vom Zeitpunkt des Antrages bis zur Auszahlung betreuen. Dieser Kredit ist eine Alternative für diejenigen, die über keinen Bausparvertrag verfügen oder relativ zeitnah einen Betrag zur Finanzierung ihrer Immobilie benötigen. Die netbank erteilt binnen weniger Tage eine rechtsverbindliche Zusage zur Finanzierung.

DKB Bank: Angebotene Finanzierungsprodukte

- Privatdarlehen

netbank: Angebotene Kredit-Produkte

- Privatdarlehen

- „Kleinkredit“ (im Marketing beworben, aber gleicher Konditionsrahmen wie normaler Ratenkredit im Dezember 2016)

- Baufinanzierung

- BAföG-Rückzahlung

Verzinsung der Ratenkredit-Angebote bei Netbank vs. DKB

Die DBK Bank bietet Privatdarlehen zu einem relativ günstigen Festzins von 3,89 % p.a. an (Dez 2016). Die Berechnung dieses effektiven Jahreszinssatzes ist unabhängig von der Bonität und unabhängig von der Laufzeit. Der gebundene Sollzinssatz beträgt 3,82 % p.a.

Bei der netbank variiert der effektive Jahreszins zwischen 3,54% und 3,98%, da der Zinssatz an die Laufzeit gekoppelt ist. Bis 12 Monate Laufzeit ist der Effektivzins per Dezember 2016 3,57%, ab 13 Monate Laufzeit dann 3,89% und ab 73 Monate Laufzeit 3,98%.

DKB Bank Kreditzinsen im Überblick

- Zinsen unabhängig von Bonität und Laufzeit

- Sollzinssatz 3,82 % p.a

- Effektiver Jahreszins 3,89 % p.a.

netbank Kredit-Konditionen im Überblick

- Zinsen abhängig von der Laufzeit

- Effektiver Jahreszins zwischen 3,54% und 3,98%

- Sollzinssatz 3,48% bis 3,91%

Nettodarlehensbetrag und Laufzeit

Bei der DBK Bank kann der Kreditnehmer zwischen einem Darlehensbetrag zwischen 2.500 € und 50.000 € frei wählen. Auch die Laufzeiten sind frei wählbar und liegen zwischen 12 bis 84 Monaten. Einzige Ausnahme bildet der Minimalkredit von 2.500 €, bei dem eine maximale Laufzeit auf 36 Monaten festgesetzt ist.

Die Darlehenshöhen, zwischen denen der Kreditnehmer wählen kann, liegen beim netbank Ratendarlehen zwischen 3.000 € und 50.000 €.

Die Laufzeit des Minimalkredits ist bei der netbank nicht an eine Frist gebunden. So kann bei einer Darlehenssumme von 3.000 € die Laufzeit auch auf 84 Monate festgesetzt werden. Die monatliche Rate beträgt dann 40,89 €. Da bei der netbank die Zinsen an die Laufzeit gebunden sind, gelten hier die Hochsätze von 3,98 % effektiver Jahreszins und 3,91 % Sollzins. Im Vergleich zur DKB Bank ist die Aufnahme eines kleinen Kredits mit langer Laufzeit bei der netbank kostenintensiver und nur denjenigen zu empfehlen, deren monatliches Budget keine hohen Raten erlaubt.

Bei einem durchschnittlichen Darlehensbetrag von 8.000 € und einer Laufzeit von 48 Monaten liegen beide Banken gleichauf.

Für den Fall, dass sich die persönliche finanzielle Situation ändert, bieten beide Kreditinstitute die Möglichkeit der Sondertilgung an. Während die DBK eine vorzeitige Tilgung kostenlos anbietet, erhebt die netbank bei vorzeitiger Kündigung und Sondertilgung zusätzliche Entgelte, siehe u.g. Screenshot aus dem Preisverzeichnis der netbank. An dieser Stelle zeigt die netbank eine eklatante Schwäche im direkten Kreditvergleich zum DKB Ratenkredit!

DKB Bank

- Frei wählbar zwischen 2.500 € und 50.000 €

- Laufzeit bei 2.500 € max. 36 Monate

- Laufzeiten ansonsten 12-84 Monate

- Kostenlose Sondertilgung / Kreditablösung möglich

netbank

- Frei wählbar zwischen 3.000 € und 50.000 €

- Laufzeiten 12-84 Monate

- Baufinanzierung ab 25.000 €, Laufzeit bei Baufinanzierung 5 bis 30 Jahre

- Sondertilgung möglich, aber nur mit (hohen) Gebühren

Kreditentscheidung und Zusage

Beide Finanzinstitute bieten den Kunden die Möglichkeit, ihren Kredit online zu beantragen. Über den Kreditrechner kann der Kreditnehmer seinen Wunschkredit und die Laufzeit eingeben. Die Raten werden automatisch berechnet und angezeigt.

Bei der netbank erhält der Interessent zusätzlich Angaben über die Höhe der Zinsen. Die Legitimationsprüfung kann bequem von zu Hause aus via Internet per Video-Ident oder klassisch per Post-Ident erfolgen. Der Kreditantrag sollte zügig bearbeitet werden, so dass der Interessent bereits innerhalb weniger Tage einen Bescheid erhält. Der Kredit wird dann unverzüglich oder zu dem vom Kunden gewählten Termin ausgezahlt.

Bei der netbank erhält der Kunde nach Angabe seines Kreditwunsches und der Laufzeit online binnen Sekunden eine automatisierten Vorprüfung seines Antrages. Bei einem positiven Entscheid müssen das Formular für den Kreditantrag und der Post-Ident-Coupon ausgedruckt werden. Nach der Legitimation per Post-Ident müssen die Unterlagen und die Kopie einer Meldebescheinigung an die netbank gesandt werden. Auch hier erfolgt die Auszahlung nach der Kreditprüfung innerhalb von wenigen Tagen.

DKB Bank

- Antragstellung online oder per Post

- Legitimation über Post-Ident und Video-Ident

- Zeitnahe Kreditprüfung

netbank

- Antragstellung per Post

- Legitimation über Post-Ident

- Zeitnahe Kreditprüfung

- Automatische Vorprüfung des Antrages

Weiterführende Informationen erhalten Sie in den folgenden Videos:

Fazit: DKB Kredit vs. netbank Kredit

Das Kreditangebot der DKB scheint uns insgesamt das besser konfigurierte Produkt. Es ist transparenter durch einen Einheitszins (bonitätsunabhängig, laufzeitunabhängig), und es erlaubt kostenfreie Sondertilgungen oder die gebührenfreie vorzeitige Kreditauflösung. Zudem: Wer bereits Kunde der Bank ist und ein DKB Cash Girokonto dort hat, der erhält einen Zinsvorteil von 0,2%.

Das Darlehensangebot der netbank punktet eigentlich nur bei kurzen Laufzeiten (bis 12 Monaten), denn da ist der effektive Jahreszins niedriger als bei der DKB.

Und nun?

Oder jetzt vollständigen Kreditvergleich durchführen

DSL Bank Kredit vs. Creditplus Bank Sofortkredit

Heute vergleichen wir für Sie den Privatkredit der DSL Bank und den SofortKredit der CreditPlus Bank.

DSL Privatkredit vs. Creditplus Sofortkredit

Die DSL Bank ist seit 2000 eine Marke der Postbank AG. Vorher war sie als Deutsche Siedlungs- und Landesrentenbank ein staatliches Kreditinstitut. Sie wird als eigenständiges Unternehmen geführt. Nach der Privatisierung konzentriert sich die Bank auf Immobiliendarlehen, Bausparen, Absatzfinanzierungen und Kredite für Verbraucher. Sie verkauft ihre Produkte hauptsächlich über vorgeblich unabhängige Finanzvertriebe.

Die CreditPlus Bank hat ihren Hauptsitz in Stuttgart, gehört aber zum französischen Crédit Agricole Bankkonzern. Hauptgeschäftsfelder der genossenschaftlich organisierten Bankengruppe sind ebenfalls Absatz- und Händlerfinanzierungen sowie Kredite für Konsumenten. Die Onlinebank hat sich auf private Ratenkredite spezialisiert und bietet außerdem Festgeldanlagen an. Auf Youtube erklärt die Bank die Vorzüge eines Ratenkredits gegenüber dem Dispo- oder Rahmenkredit www.youtube.com/watch?v=9Y4TWsw4HBw:

Bedingungen für die Kreditgewährung

Die Voraussetzungen zur Kreditbeantragung sind bei beiden Kreditinstituten fast identisch:

- Jeder Kreditnehmer muss volljährig und kreditfähig sein.

- Die Antragsteller handeln für eigene Rechnung.

- Eine Bankverbindung in Deutschland muss zwingend vorhanden sein.

- Negative Schufa-Einträge verhindern eine Kreditgenehmigung.

- Die Kreditnehmer treten als Sicherheit ihre Lohn- oder Gehaltszahlungen an die Bank ab.

Bei der CreditPlus Bank müssen Kreditinteressenten einen Wohnsitz innerhalb Deutschlands nachweisen.

Persönliche Kreditvoraussetzungen

In erster Linie kommen Arbeitnehmer als Zielgruppe für Ratenkredite infrage. Die DSL Bank reicht auch Privatkredite an Beamte und Ruheständler aus. Der SofortKredit ist nur für Angestellte vorgesehen, Beamte und Rentner erhalten bei CreditPlus separate Darlehensangebote. Beide Banken schließen selbständige Gewerbetreibende und Freiberufler von der Kreditierung aus.

Bei der DSL Bank sollte das Arbeitsverhältnis nicht innerhalb der Kreditlaufzeit enden, Arbeitnehmer in der Probezeit erhalten keinen Privatkredit. Ein Vorteil dieses Angebots ist es, dass auch Angestellte von ausländischen Arbeitgebern einen Ratenkredit erhalten.

Die CreditPlus setzt voraus, dass Angestellte sich nicht mehr in der Probezeit befinden und mehr als drei Monate bei ihrem jetzigen Arbeitgeber beschäftigt sind. Das Arbeitsverhältnis sollte ebenfalls nicht während der Darlehenslaufzeit enden.

Beträge und Laufzeit

Die CreditPlus Bank stellt für einen größeren Kreis von Interessenten Konsumkredite bereit. Die Summen beim SofortKredit reichen von 2.500 bis 70.000 Euro, während die DSL Bank nur Beträge von 5.000 bis 50.000 Euro ausreicht.

Dafür sind die Laufzeiten bei der DSL Bank für den Ratenkredit wesentlich umfangreicher. Sie beginnen bei 12 Monaten und gehen bis zu 120 Monate. Somit kann sich jeder Kreditnehmer die Finanzierung nach Wunsch gestalten. Auch bei der CreditPlus sind individuelle Laufzeiten möglich, die sich aber im Rahmen von 12 bis 84 Monaten bewegen müssen. Die DSL Bank ist deshalb besonders für Kunden geeignet, die nur eine geringe Rate abzahlen können oder wollen.

Längere Laufzeiten als die DSL Bank bietet ansonsten nur noch die ABK Bank mit ihrem FlexoPlus Kredit. Es gibt im Vergleich aber auch Banken, die noch weniger Zeitrahmen zur Auswahl stelllen als die Creditplus; siehe den Royal Bank of Scotland Kredit.

Einzureichende Unterlagen

Beide Banken stellen ähnliche Anforderungen an die einzureichenden Nachweise der Kreditnehmer. Banken reduzieren auf diese Weise ihr Kreditausfallrisiko. Das ist für beide Geldhäuser wichtig, da sie nicht als Vollbank und Hausbank tätig sind, sie offerieren keine Girokontoangebote.

Die CreditPlus Bank verlangt die Lohn- und Gehaltsbescheinigungen der letzten beiden Monate und die Girokontoauszüge der zurückliegenden vier Wochen.

Der DSL Bank reichen die letzte aktuelle Lohn- oder Gehaltsabrechnung oder der aktuelle Rentenbescheid, sie möchte dafür die Kontoauszüge der letzten fünf Wochen, einschließlich des aktuellen Gehaltseingangs, sehen. Von allen Nachweisen genügt eine Kopie.

Antragsprozess

Die CreditPlus Bank bietet online einen umfangreichen Service, von wichtigen Fragen bis zum Glossar. So kann man direkt auf der Website seine persönlichen Daten eingeben und das Kreditangebot unverbindlich anfordern. Für außergewöhnliche Fragen stehen telefonische Beratung und 16 Filialen in ausgewählten Städten zur Verfügung. Außerdem kann man über zahlreiche Vergleichsportale einen Kreditantrag stellen.

Komplizierter ist die Beantragung bei der DSL Bank. Auf der Internetseite kann man lediglich eine Kreditanfrage stellen und wird an den passenden regionalen freien Finanzdienstleister verwiesen, der die gesamte Abwicklung übernimmt. Kernkompetenz dieses Instituts ist die Baufinanzierung, Ratendarlehen werden nur ergänzend angeboten. Obwohl die Bank genau wie die CreditPlus über 16 Filialen verfügt, erfolgen Ratenkreditabschlüsse über die Vertriebspartner. Die Filialen fungieren eher als Repräsentanzen und sind als Servicepunkte für den Vertrieb gedacht. Man findet auf der Webseite keine Konditionen und keine Rechenbeispiele. Die Antragstellung erfolgt über ausgewählte Vergleichsportale und Finanzberater, die vertraglich mit der DSL Bank zusammenarbeiten. Die Legitimation muss über diese erfolgen.

DSL Privatkredit vs. Creditplus Sofortkredit: Konditionenvergleich

Beide Geldinstitute sind Anbieter mit bonitätsabhängigen Zinsen, im Unterschied zum Beispiel zum ING DiBa Privatkredit oder dem Netbank Ratenkredit. Das heißt, dass bei DSL Krediten als auch bei Creditplus Krediten die Höhe des Sollzinssatzes daran gebunden ist, mit welcher Wahrscheinlichkeit der Darlehensnehmer den Kredit zurückzahlen wird. Verfügen Kreditnehmer über ein sicheres, ausreichend hohes Nettoeinkommen sowie einen ordentlichen beruflichen Status und haben keine Zahlungsprobleme, kommen sie in den Genuss günstiger Kreditzinsen.

Die DSL Bank offeriert bonitätsgebundene Zinsen standardmäßig von 4,56 Prozent bis 10,56 Prozent. Zusätzlich wird noch in der Laufzeit differenziert. Ab 96 Monaten Kreditlaufzeit betragen die gebundenen Sollzinssätze nur noch 4,33 Prozent bis 10,33 %.

Im Durchschnitt, das heißt für repräsentative zwei Drittel aller Kreditnehmer, erhalten Kunden bei der CreditPlus Bank ein geringfügig besseres Angebot mit 5,83 Prozent gebundenem Sollzinssatz im Vergleich zu 5,99 Prozent bei der DSL. Die Konditionen der DSL Bank können aber günstiger als das Standardangebot sein, weil einzelne Finanzdienstleister und Kreditvergleichsportale zeitweilig Sonderkonditionen offerieren. Die Sonderzinsen sind jedoch immer ein befristetes Angebot, welches bestimmte Vertriebspartner extra mit der DSL Bank aushandeln. Das erschwert jedem Interessenten einen schnellen und fairen Vergleich aller Kreditkonditionen. Darum ist keine verbindliche Aussage möglich, welche Bank die besseren Zinsen bietet. (Siehe zum Beispiel auch unseren Kreditvergleich zwischen DKB und Norisbank, der in gewisser Weise im Nachgang natürlich ein Vergleich von Äpfeln mit Birnen war, denn die DKB bietet ihren Kredit bonitätsunabhängig, und die Norisbank nicht.)

Für bonitätsmäßig hervorragende Kunden ist die CreditPlus Bank zu empfehlen, da ihre Sollzinsen bereits bei 2,95 Prozent beginnen. Wer einen starken Vertriebspartner bei der DSL Bank hat, kann eventuell von niedrigeren Zinsen gegenüber einem Normalkunden der CreditPlus Bank profitieren. Vergleichen Sie jedoch hierzu auch unseren Barclaycard Kredit Testbericht.

Kreditentscheidung

Auf diesem Gebiet punktet die CreditPlus Bank. Auf ihrer Internetseite finden sich übersichtliche Informationen zum Ratenkredit, ein Kreditrechner und die Möglichkeit, ein Kreditangebot anzufordern. Die Onlinebank entscheidet Kreditanträge innerhalb eines Bankarbeitstages und informiert den Antragsteller, ob der SofortKredit genehmigt wurde (siehe auch: Sofortkredite). Dies erfolgt unmittelbar nach der Entscheidung ggf. per SMS. Die Auszahlung des Darlehens beginnt nach Rücksendung des unterschriebenen Kreditvertrags. Die Überweisung der Kreditsumme kann auf Wunsch mittels ExpressÜberweisung binnen 24 Stunden vorgenommen werden.

Bei der DSL Bank dagegen findet der internetaffine Kunde für Ratenkredite ein spärliches Angebot vor. Es finden sich weder Erläuterungen noch Konditionen oder ein Kreditrechner. Das Privatkreditangebot kann man nur durch Preisgabe der persönlichen Daten und deren Weiterleitung an einen regionalen Finanzdienstleister nachfragen. Die Kreditentscheidung hängt wie die endgültigen Kreditzinsen wesentlich von den Bedingungen und der Qualität des Vertriebspartners ab.

Schneller geht die Beantragung und Entscheidung über ein Kreditvergleichsportal. Nachdem die Online-Kreditanfrage mit persönlichen Daten ausgefüllt wurde, erhält der Antragsteller eine Sofort-Zusage. Seriöse Anbieter prüfen, ob noch ein günstigeres Zinsangebot zur Verfügung steht. Ist das nicht der Fall, legitimiert sich der Kunde mit seinem Antrag bei der Deutschen Post und bekommt das Geld schnellstmöglich vorbehaltlich einer positiven Bonitäts- und Unterlagenprüfung ausgezahlt. Das kann ein bis zwei Wochen dauern. Bis zu 90 Tage später kann die Auszahlung des Privatkredits kostenfrei erfolgen.

Wer auf eine schnelle Bearbeitung angewiesen ist, sollte Onlinebanken mit vollem Kreditservice wie die CreditPlus bevorzugen. Die DSL Bank ist für Privatkunden nützlich, die eine persönliche Beratung schätzen und während der Kreditlaufzeit eine Betreuung benötigen. Hier hat die DSL Bank durch das flächendeckende Netz ihrer freien Partner entscheidende Vorteile.

Gebühren für Vertragsänderungen

Sehr flexibel sind beide Ratenkredite nicht zu handhaben. Die CreditPlus Bank bietet dabei mehr Möglichkeiten. Sondertilgungen können kostenfrei einmal im Monat erfolgen, vorausgesetzt, dass noch mindestens vier Kreditraten offen sind. Jährlich einmal kann die Ratentilgung unentgeltlich ausgesetzt werden, um auf finanzielle Schwierigkeiten zu reagieren (vgl. ähnlich unseren Testbericht zum Norisbank Top Kredit). Für die gesamte vorfristige Tilgung des SofortKredits wird die in der Verbraucherkreditrichtlinie geregelte Vorfälligkeitsentschädigung berechnet.

Bis zu fünf bestehende Darlehen kann man bei der DSL Bank zusammenfassen und kostengünstig umschulden. Es sind auch kostenlose Sondertilgungen möglich, jedoch lediglich einmal im Jahr. Sie können bis zu 50 Prozent der ausstehenden Kreditsumme betragen, anderenfalls wird wie bei der CreditPlus Bank die Vorfälligkeitsentschädigung erhoben.

Sonstige Entgelte

Bearbeitungsgebühren für die Bereitstellung von Ratenkrediten dürfen Banken nicht mehr erheben. Die Gebührenfreiheit ist also kein Wettbewerbsvorteil. Welche Entgelte die DSL Bank zusätzlich erhebt, ist wegen der unterschiedlichen Bedingungen der Vertriebspartner und fehlender Informationen auf ihrer Website nicht festzustellen. Die CreditPlus Bank erhebt lediglich Servicegebühren von 8,50 Euro für den jährlichen Kontoauszug. Beratungen per E-Mail, Telefon oder in der Filiale sind gratis.

Sicherheiten

Zum Schutz vor Kreditausfällen kann jeder Darlehensnehmer die Folgen des Verlustes seines Arbeitsplatzes, einer langen Krankheit oder vorübergehender Arbeitsunfähigkeit versichern. Die Ratenkredit- oder Restschuldversicherung zahlt unter bestimmten Bedingungen die ausstehenden Kreditraten weiter, falls der Darlehensnehmer nicht mehr dazu in der Lage ist. Beim Tod des Kreditnehmers wird die offene Darlehenssumme auf einmal getilgt, damit die Angehörigen nicht die Rückzahlung übernehmen müssen. Die Restkreditversicherung der genossenschaftlichen Bank enthält beim SofortKredit auch die Absicherung gegen finanzielle Unfallfolgen. Ratenschutzversicherungen sind optional.

Fazit: DSL Privatkredit vs. Creditplus Sofortkredit

Ein Ratenkredit hilft bei finanziellen Engpässen und der sofortigen Realisierung von Wünschen. Kreditvergleiche sind unumgänglich, da sich ein hohes Einsparpotenzial ergeben kann. Am besten schneiden Kreditnehmer mit niedrigen Effektivzinsen, kurzen Laufzeiten und vertretbaren monatlichen Raten ab.

Die CreditPlus Bank ist für Kunden mit optimaler Bonität aufgrund des niedrigeren Ausgangszinssatzes geeignet. Die DSL Bank setzt auf die Individualität der Angebote, sie bietet durch ein großes Netz aktiver Vertriebspartner viel Spielraum für Konditionsverhandlungen. Gleichzeitig erschwert das die Übersicht und eine schnelle Kreditbeantragung.

Die CreditPlus Bank ist als Spezialist für Konsumentenkredite mit ihrem Onlineangebot eindeutig im Vorteil (siehe auch unseren Sofort Kredit Vergleich, bei dem wir die Creditplus mit der DKB Bank und ihrem Privatdarlehen verglichen haben). Für die DSL Bank ist das Ratenkreditgeschäft lediglich ein ergänzendes Geschäftsfeld für Bauherren, Wohnungskäufer und Immobilienbesitzer. Ihr fehlt der transparente Internetauftritt, sie zeichnet sich durch Beratungsqualität aufgrund einer umfassenden Ausbildung ihrer freien Berater aus. Vergleiche sind dennoch nicht obsolet, da diese Provisionen für Privatkredite erhalten.

Und nun?

Creditplus Kredit jetzt beantragen

DSL Bank Privatkredit beantragen

Oder jetzt vollständigen Kreditvergleich durchführen

DKB Ratenkredit versus Creditplus Ratenkredit

Verbraucher, die Geld für ein neues Auto oder eine große Urlaubsreise benötigen, können bei Banken online einen Ratenkredit beantragen. Ein Ratenkredit zeichnet sich durch Auszahlung in einer Summe, gleich bleibende monatliche Tilgungsraten und einen während der gesamten Laufzeit konstanten Zinssatz aus. Die Laufzeiten liegen zwischen einem und zehn Jahren, der Finanzbedarf sollte unter 80.000 Euro liegen. Das Geld, das Kunden über einen Ratenkredit bekommen, kann frei für jeden beliebigen Zweck verwendet werden.

Bei Ratendarlehen kommt es auf einen niedrigen Effektivzinssatz, eine geringe Laufzeit und eine tragbare Rate an. Kreditvergleiche sind zu empfehlen, da Darlehensnehmer Zinsen sparen können und schneller schuldenfrei sind.

Im Folgenden vergleichen wir für Sie ausführlich das DKB-Privatdarlehen und den SofortKredit der CreditPlus Bank (siehe hier den DKB Kredit Einzeltest und den Creditplus Kredit Einzeltest).

DKB vs. CreditPlus Bank

Beide Geldinstitute sind Onlinebanken. Die Deutsche Kreditbank AG (DKB) ist als hundertprozentige Tochter der Bayern LB dem öffentlich-rechtlichen Bankensektor zuzurechnen. Die DKB ist ein Komplettanbieter von Geldanlagen und Finanzierungen für Privatkunden und von ausgewählten Produkten für Firmenkunden. Sie ist eine der größten Internetbanken Deutschlands.

Die CreditPlus Bank AG bietet über das Internet Festgeld und Kredite an und verfügt in 16 ausgewählten deutschen Städten über Filialen zur Kundenberatung. Die Bank gehört zur genossenschaftlichen Crédit Agricole-Unternehmensgruppe und ist Spezialist für Konsumentenkredite. In einem Video auf YouTube erklärt die CreditPlus Bank kurz und prägnant die Funktionsweise eines Ratenkredits:

www.youtube.com/watch?v=9Y4TWsw4HBw

YOUTUBE: CreditPlus erklärt den Ratenkredit (www.youtube.com/watch?v=9Y4TWsw4HBw)

Voraussetzungen für die Kreditbeantragung

Folgende Bedingungen müssen bei beiden Banken gegeben sein, um einen Privatkredit zu erhalten:

- Kreditnehmer müssen mindestens 18 Jahre alt sein.

- Die Antragsteller handeln in eigenem wirtschaftlichen Interesse.

- Wohnsitz und Kontoverbindung in Deutschland sind erforderlich.

- Es werden keine negativen Schufa-Einträge wie Informationen über Zahlungsausfälle, Insolvenz, Zwangsvollstreckung oder eidesstattliche Versicherung akzeptiert.

- Zur Besicherung des Kredits sind die monatlich pfändbaren Löhne oder Gehälter abzutreten.

Personenkreis: Unterschiede in Zielgruppe und Voraussetzungen

Arbeitnehmer sind die Zielgruppe für die Ratenkredite. Als Arbeitnehmer gelten Beschäftigte, die sich nicht mehr in der Probezeit befinden und seit mindestens sechs (DKB) bzw. drei Monaten (CreditPlus) bei ihrem Arbeitgeber angestellt sind. Beide Internetbanken verlangen, dass das Beschäftigungsverhältnis über das Ende der Kreditlaufzeit hinaus besteht.

Beträge und Laufzeit

Bei der CreditPlus Bank kann man sich Summen zwischen 2.500 Euro und 70.000 Euro leihen, während die DKB Beträge zwischen 2.500 und 50.000 Euro bereitstellt.

Für beide Angebote reichen die Kreditlaufzeiten von 12 bis 84 Monaten, sie sind individuell wählbar. Die monatliche Rate ist jeweils zum 15. oder 30. des Monats fällig.

Antragsverfahren und einzureichende Nachweise

Der Antragsteller gibt seine persönlichen Daten im Netz ein, druckt sich die entsprechenden Unterlagen zu Hause aus und legitimiert sich mithilfe des Postident-Verfahrens in einer Filiale der Deutschen Post mit seinem Personalausweis oder Reisepass.

Die internetaffine Zielgruppe erhält seit kurzem von der CreditPlus Bank die Möglichkeit, sich über Videoident zu legitimieren und somit auf den Gang zu einer Postfiliale zu verzichten. Dies spart dem Kreditnehmer einiges an Zeit und Aufwand.

Neben dem unterschriebenen Kreditvertragsformular benötigen die Banken verschiedene Nachweise zum Beleg des Arbeitsverhältnisses und der Höhe der monatlichen Einnahmen und Ausgaben. Bei den einzureichenden Unterlagen sind Abweichungen vorhanden.

Konditionenvergleich

Ratenkredite weisen günstigere Zinsen als Dispositions- oder Rahmenkredite auf. Die Höhe des Sollzinssatzes ist entscheidend für die Tragfähigkeit der Rate und die Dauer des Kredits. Der beste Kredit ist derjenige, der den niedrigsten Effektivzinssatz und die kürzeste Laufzeit hat.

Der wichtigste Unterschied zwischen beiden Direktbanken liegt in der Festlegung, woran die Zinsen gebunden sind. Die DKB offeriert einen Standardzinssatz für alle Darlehensnehmer, der die Antragsteller nicht nach Zahlungsfähigkeit differenziert, während bei CreditPlus betrags- und bonitätsabhängige Zinsen erhoben werden. Die Bonitätsprüfung ist bei dieser Bank umfangreicher, da sie nicht über die gleichen Girokontoinformationen wie eine Hausbank verfügt und deshalb Umsätze und Kontosalden prüfen muss.

Ausschlaggebend für die Zinshöhe bei bonitätsabhängigen Konditionen wie bei der Creditplus Bank sind die persönlichen finanziellen Verhältnisse, die Sicherheit des Nettoeinkommens, die Beschäftigungsdauer und die Wahrscheinlichkeit einer ordnungsgemäßen Kreditrückzahlung, die von Auskunfteien wie der Schufa eingeschätzt wird. Wie in Deutschland üblich erfolgen bei beiden Kreditinstituten eine Abfrage und die Meldung für die Schufa-Datei.

Die Sollzinsen sind bei beiden Geldgebern unabhängig von der Laufzeit des Darlehens.

Bei der DKB entscheidet die Bonität des Antragstellers grundsätzlich über die Genehmigung des Darlehens (einfache Entscheidung: „Ist der Kreditnehmer kreditwürdig – ja/nein?“), während die andere Bank die Zinskonditionen nach den Risiken der Darlehensrückzahlung staffelt.

- Beim CreditPlus SofortKredit beginnt für Beträge bis zu 50.000 Euro der gebundene Sollzinssatz bei 2,95 Prozent, das sind effektiv 2,99 Prozent Jahreszinsen.

- Für Beträge über 50.000 Euro fängt der Effektivzinssatz der Creditplus Kredite bei 4,99 Prozent an. Er reicht jeweils bis zu 10,99 Prozent p. a.

- Die DKB offeriert für alle Kreditkunden den gebundenen Sollzinssatz von 4,11 Prozent p. a., das ergibt einen Effektivzinssatz von 4,19 Prozent.

Der Effektivzinssatz der DKB enthält alle Nebenkosten, außer denen für eine Ratenschutzversicherung. Sie bietet darüber hinaus ihren Tagesgeld-Kunden Sonderkonditionen an: einen Rabatt von 0,2 Prozent auf den effektiven Zinssatz.